„Apple wird’s schon richten“ mag die Hoffnung von manchem verzweifelten Manager sein, der sich immer noch der Qual der Wahl unter den zahlreichen am Markt gestarteten Mobile Payment Systeme gegenüber sieht. Oder der hilflos unter dem Marktdruck ächzt, wie vielleicht in mancher Bank. Aber ist das wirklich so einfach? Gehört nicht doch ein bisschen mehr dazu?

In dieser Serie geht um Mehrwerte im Mobile Payment und um Kreuzungsfelder, die einem neuen Service den notwenigen Schub geben, um gut vom Startblock loszukommen. Beim letzten Mal waren die Mobilfunkanbieter dran, heute soll die Payment Customer Experience bei den GAFA unter die Lupe genommen werden: im Blickpunkt befinden sich Google, Apple, Facebook und Amazon.

Als erstes sei angemerkt, dass bisher keiner der Vier ein Mobile Proximity Payment in Deutschland anbietet. Apple und Google sind in den USA verfügbar, Facebook und Amazon sind bisher auf Online Formate bzw. Hilfestellungen beschränkt. Aber wenn sie mit ihren Services nach D kommen würden…

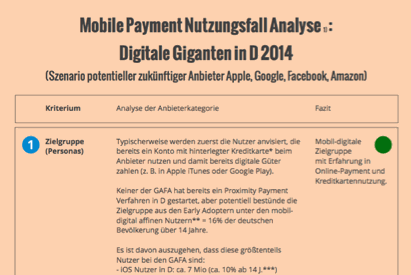

Nutzungsfall Analyse: GAFA

Zuerst die Nutzungsfallanalyse: angenommen, Apple Pay und Google Wallet (und vielleicht auch zukünftige Payment Verfahren von Facebook oder Amazon) wären bereits heute in Deutschland verfügbar, welche Mehrwerte würden sie mitbringen?

Apples Erfolg garantiert?

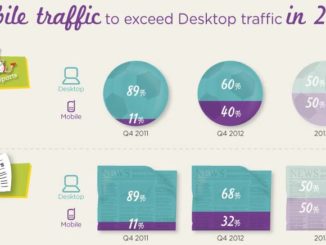

Drei Tage nach dem Start von Apple Pay in den USA wurden bereits über 1 Mio Kreditkarten bei Apple Pay aktiviert. Da haben anscheinend ein paar Leute darauf gewartet, dass es endlich losgeht. 58% der US-Erwachsenen besitzen ein Smartphone, über 40% davon ein iPhone (Tendenz steigend – in D sinkt der iPhone Marktanteil unter Smartphonebesitzern).

Geht man von 143 Mio Smartphones in den USA aus und einem iPhone Marktanteil von 42%, dann sind 1 Mio. User rund 1,7% der iPhone Nutzer und 0,7% der Smartphonenutzer. Es gibt rund 600 Mio Kredit- und Debitkarten in den USA, das macht dann knapp 0,2%. Es wurden in den ersten Tagen 20 Mio iPhone 6 in den USA verkauft, davon sind es dann immerhin 5%.

50% der kontaktlosen Bezahlungen bei McDonalds finden laut New York Times jetzt per Apple Pay statt. Aber es bleibt die Frage, wie viele Leute überhaupt dort per NFC bezahlen. Gleiches gilt für Walgreens, wo sich die Mobile Payments seit Apple Pay verdoppelt haben. Die Supermarktkette Whole Foods Market hat in den ersten 17 Tagen bereits 150.000 Apple Pay Transaktionen verarbeitet (Whole Foods ist auch insbesondere im Silicon Valley ein sehr beliebter Supermarkt).

Somit lässt sich sagen: ein guter Start für Apple in der Zielgruppe der „super affinen“ Zielkunden. Diese Gruppe von allerersten Early Adopters muss nun ausgebaut werden (Innovators + Early Adopters = 16%, d. h. unter den iPhone 6 Besitzern fehlen noch ¾ bzw. mehr.

BI Intelligence prognostiziert ein beeindruckendes Wachstum für Apple Pay und rechnet mit über 70 Mio. aktiven Kreditkarten innerhalb von 15 Monaten. Diesen Beweis gilt es nun anzutreten. Apple hat schon mit anderen Produkten bewiesen, mit welcher Kraft die Marke auf Verhaltensänderungen von Konsumenten wirken kann, eine gute Ausgangsposition. Aber gerne in Vergessenheit gerät auch, dass es auch bei Apple nicht immer funktioniert.

Apple Pay als Blaupause für Deutschland?

Lässt sich diese Strahlkraft nun auf Deutschland übertragen? Das ist viel, viel fragwürdiger. Denn im Gegensatz zu den USA ist Deutschland kein Kreditkartenland. Nur 5,4% der stationären Einzelhandelsumsätze werden per Kreditkarte beglichen. Selbst wenn die Banken mitspielen würden (und wenn man die Zeitung liest, wollen manche das wohl gerne), käme es auf eine zusätzliche Verhaltensänderung am POS an oder auf die Integration der EC-Karte in Apple Pay.

Bleibt die Frage, wie attraktiv Apple Pay für deutsche Banken und Deutschland für Apple noch ist, wenn die Transaktionsgebühren aufgeteilt werden müssen, die in Deutschland deutlich niedriger als in den USA und inzwischen reguliert sind. Dazu kommt noch eine deutsche Eigenart, dass neuerdings im Online Geschäft immer öfter eine „Zahlungsmittelgebühr“ eingefordert wird. Wer per Kreditkarte oder Paypal bezahlen will, sondern gefälligst selber dafür löhnen. Sogar die Deutsche Bahn verlangt dafür Zusatzgebühren vom Kunden. Neben der EU-Regulierung, ist in Deutschland der Preiskampf und die Transparenz höher als auch in anderen Kreditkarten-freundlichen EU Ländern wie Frankreich oder UK.

Welche Priorität wird Deutschland für Apple haben, wenn es höchstens Krümmel gibt und keine Kuchenstücke? Übrigens bestätige Tim Cook, dass erst mal China eine Priorität ist. Und sollte sich Apple für kleines Geld um Deutschland kümmern, welche Nebeninteressen könnte es haben? Den Banken sollte es nicht gefallen, wenn Apple auch die Kundenbeziehung in Sachen Geldgeschäfte für sich beanspruchen möchte.

Darüberhinaus ist Deutschland kein Apple Land, sondern ein Android Königreich. Die Smartphoneanteile der iPhones liegen um die 10% und sinken relativ sogar.

Zusammengenommen sind es keine perfekten Voraussetzungen für einen baldigen fulminanten Start von Apple Pay in Deutschland. Auch wenn mancher Hype-Propagandist dieses Mantra gerne durch Deutschland verkündet.

Aber der Apple Pay Effekt wird bewirken, dass sich mancher Manager in seiner Entscheidung für die NFC-Technologie bestärkt fühlt und die Unsicherheit zur Technologiewahl sinkt. Und das ist erstmal das wichtigste Zeichen, dass damit auch für Deutschland gesetzt wurde.

Google Wallet als Trittbrettfahrer

Google Wallet war in 2011 sehr früh mit NFC Proximity Payments in den USA gestartet und hat sich seitdem schon so einige blaue Flecken gestoßen und viel Geld verbrannt. Mit dem PR-Push von Apple konnte die bunte Geldbörse aus Mountain View ihr Transaktionsvolumen plötzlich um 50% steigern und die Zahl der Nutzer auf Monatsbasis verdoppeln (laut Ars Technica).

Auf jeden Fall hat Google eine Menge Puzzle-Teilchen auf dem Tisch, die zu einem integrierten Geld Management Service avancieren könnten. Mit Google Wallet kann der Nutzer mobil im Play Store sowie Online in Drittshops („Buy with Google“) und Instore bezahlen. Auch kann Geld per App oder via eMail versendet und angefordert werden. Zukünftig könnte Google Inbox Rechnungen automatisch erkennen und einen Vorschlag zur Bezahlung vom richtigen Konto machen. Googles reibungslose Integration hat schon an manchen anderen Stellen zum Erfolg geführt und bringt reelle Effizienzfortschritte. Das ist dann richtige Innovation, wenn ein ganzer Ablauf digitalisiert und dadurch einfacher, schneller und besser wird.

Nur wer diesen Vorteil genießen will, muss sich auf sein gläsernes Dasein einlassen und Google jede Menge Einblicke in sein Leben gewähren. Das gefällt weder Konsumenten noch den Händlern immer gut. Im Gegenzug bietet es Google deutlich mehr Flexibilität unterschiedlichste Zahlungsquellen aufzunehmen, da sie an der Transaktion keine Gebühr verdienen wollen.

Facebook Payments?

Facebook bietet keine Mobile Proximity Payment an und beschränkt sich bislang auf die Optimierung von Checkout-Prozessen, wenn Verkäufe über Facebook angebahnt werden (um seine Werbe Conversion Rate zu verbessern).

Aber das könnte sich ändern. Facebook hat nicht nur den ehemaligen PayPal CEO angeheuert, sondern auch hatte ein Entwickler im Code Hinweise auf eine Zahlungsfunktion gefunden und die neuen AGB sprechen ebenso von Payments. Interessant könnte zum Start das Senden von Geld zwischen Freunden sein, eine P2P Zahlungsfunktion. Menschen denen man Geld schuldet, gehören oft auch zu den Facebook-Freunden.

Wirft man einen Blick nach Asien, dann sind Messenger Payments bereits im Alltag angekommen. Die digitalen Giganten haben dort geschickte Verbindungen zwischen Messaging, Commerce und Geldverwaltung geschaffen – in der Online, Offline und Mobile Welt. WeChat schaffte es z. B. mit einer Neujahrs-Aktion 200 Mio. Bankverbindungen von Nutzern zu registrieren, die dann auch für Commerce Payments eingesetzt werden können. Auch für Facebook ist es interessant, zum allgemeinen Zugangstor im digitalen Alltag der Konsumenten zu werden.

Vertrauen in Amazon

Amazon ist verlässlich, nicht nur in der Lieferung von Waren. Befragt man deutsche Konsumenten nach dem Vertrauen in digitale Unternehmen für Finanzdienstleistungen, dann hat Amazon oft die Nase vorn. Und im Gegensatz zu Apple oder Google setzt Amazon in Deutschland stärker auf Bankkontoverbindungen und somit lokale Besonderheiten. Den Online-Knopf „Bezahlen mit Amazon“ , Amazon Wallet und mPOS gibt es auch schon. Aber Amazon ist noch weit weg von der Integration des stationären Geschäfts, die potentiellen zukünftigen Möglichkeiten und Marktchancen sollen hier jetzt nicht vertieft werden.

Der Trumpf in der Hand von GAFA

Customer Experience ist die große Stärke der digitalen Giganten. Damit sie damit auch im Mobile Proximity Payment erfolgreich sein können, müssen sie sich geschickt in die Nutzungsfallabläufe – insbesondere im stationären Handel – einflechten. Dies erfordert Kooperationen mit lokalen Partnern, damit auch ein Mehrwert geschaffen werden kann, der über ein bequemes „Replace“ von aktuellen Zahlungsgewohnheiten hinausgeht. Ein Zahlungsablauf, der sich reibungslos in vor- und nachgelagerte Schritte einfügt, die ebenso digitalisiert sind / werden. Dann ist der Effizienzhebel gegeben, der je nach Nutzungsfall zum Erfolg führt. Die Herausforderung ist allerdings enorm.

Fazit: Die Brückenköpfe

Die Ausgangsfrage dieser Betrachtung lautete: welche Kreuzungsfelder bedient ein Mobile Payment Service, um mithilfe eines Brückenkopfs eine Startposition im Markt zu verankern, die von Early Adoptern erfolgreich angenommen wird. Es wäre zu früh, um den digitalen Giganten bereits heute den Erfolg zuzusprechen. Aber in den USA haben die Apple Jünger einen Grundstein gelegt, indem sie als erstes ein iPhone 6 gekauft und Apple Pay aktiviert haben. Davon hat auch Google Wallet profitiert. Diese Startbasis gilt es nun auszubauen. Über die paar Prozent der Nutzer hinaus und ebenso auf zusätzliche Akzeptanzstellen, damit der digitale Payment Service (ob nun Apple, Google, oder vielleicht eines Tages Amazon oder Facebook) lückenlos in großen und kleinen Geschäften, Online und Mobile,… einfach überall einsetzbar ist. Es bleibt abzuwarten, wie groß das Kuchenstück wird, das sich GAFA hier abschneiden können wird.

Payment Serie

Alle bisher in den Mobile Payment Serien erschienen Artikel können hier aufgerufen werden:

Mobile Payment 2014 Serie: Übersicht aller Artikel

Mobile Payment SWOT 2013 (Serie)

Mobile Payment Update 2012 (Serie)

Customer Experience ist die große Stärke der digitalen Giganten. Damit sie damit auch im Mobile Proximity Payment erfolgreich sein können, müssen sie sich geschickt in die Nutzungsfallabläufe – insbesondere im stationären Handel – einflechten. Dies erfordert Kooperationen mit lokalen Partnern, damit auch ein Mehrwert geschaffen werden kann, der über ein bequemes „Replace“ von aktuellen Zahlungsgewohnheiten hinausgeht. Ein Zahlungsablauf, der sich reibungslos in vor- und nachgelagerte Schritte einfügt, die ebenso digitalisiert sind / werden. Dann ist der Effizienzhebel gegeben, der je nach Nutzungsfall zum Erfolg führt. Die Herausforderung ist allerdings enorm.

Customer Experience ist die große Stärke der digitalen Giganten. Damit sie damit auch im Mobile Proximity Payment erfolgreich sein können, müssen sie sich geschickt in die Nutzungsfallabläufe – insbesondere im stationären Handel – einflechten. Dies erfordert Kooperationen mit lokalen Partnern, damit auch ein Mehrwert geschaffen werden kann, der über ein bequemes „Replace“ von aktuellen Zahlungsgewohnheiten hinausgeht. Ein Zahlungsablauf, der sich reibungslos in vor- und nachgelagerte Schritte einfügt, die ebenso digitalisiert sind / werden. Dann ist der Effizienzhebel gegeben, der je nach Nutzungsfall zum Erfolg führt. Die Herausforderung ist allerdings enorm.

Kommentar hinterlassen