Das Thema M-Payment bewegt aktuell die Mobile-Branche. Ob in Blogs, in Zeitschriften oder auf Messen, überall und zum Teil recht prominent werden die Zukunftsperspektiven des Bezahlens mit dem mobilen Endgerät diskutiert.

Die Geschichte derartiger Pressemitteilungen und Unternehmenspräsentationen ist in der Regel schnell erzählt: Mehrere Unternehmen haben sich zusammengeschlossen und bieten jetzt „endlich“ eine erfolgversprechende Mobile Payment-Lösung an. Innovative Lösungen basieren auf der NFC-Technologie.

Noch innovativere Lösungen basieren temporär noch nicht auf NFC, haben aber eine solche Option schon vorgesehen und bedienen sich einer Interimstechnologie, wie z.B. QR-Codes. Alles natürlich immer noch sicherer und komfortabler als bestehende M-Payment-Lösungen.

Präsentiert wird das ganze Konzept dann mit Argumenten, wie dass das Bezahlen damit einfacher, sicherer oder schneller wird und zudem der Kunde in Zukunft seine Plastikkarten nicht mehr benötigt – das Smartphone ist schließlich immer dabei. Im Schlepptau dann eine Phalanx von Beratern und Analysten, die mit Studien und Marktprognosen die Chance nutzen wollen, selbst von der aktuellen Aufmerksamkeit für das Thema zu profitieren.

Bereits als im Jahr 2000 das Unternehmen Paybox eines der ersten mobilen Zahlungssysteme in Deutschland realisierte, wurden die Zukunftspotenziale von M-Payment Lösungen umfassend diskutiert. Bis heute haben derartige Lösungen aber noch keine größere Verbreitung im Massenmarkt der Mobilfunknutzer gefunden. Damit stellt sich die Frage, worin die Gründe bzw. die Barrieren für eine weitere Verbreitung bestehen.

Zunächst ist festzuhalten, dass es sich um Lösungen handelt, die in technischer, organisatorischer und auch regulatorischer Hinsicht hohe Anforderungen an die Anbieter solcher Zahlungssysteme stellen. Trotz der ausstehenden Erfolge und der Anforderungen an die Implementierung ist es aber verwunderlich, dass die Branche nicht müde wird, immer neue Lösungen anzukündigen – ohne dass wirklich klar ist, woran die Verbreitung bisheriger Lösungen scheitert bzw. inwieweit sich die neuen Konzepte diesbezüglich unterscheiden.

Grundprobleme sind häufig noch ungelöst

Vor diesem Hintergrund sollen in diesem Beitrag auch keine neueren und spezifischen Forschungsergebnisse zu M-Payment diskutiert werden. Auch wer erwartet, dass auf knappem Raum einzelne Studienergebnisse zusammengefasst werden, wird vermutlich leider enttäuscht. Vielmehr geht es darum, einzelne Aspekte von M-Payment-Lösungen in Beziehung zu eher allgemeinen Forschungsfeldern des Innovationsmanagements zu setzen, deren Ursprünge bereits auf die 1980/90er Jahre zurückgehen.

Hierzu gehören (1) Adoptionsdeterminanten, (2) Netzeffekte und (3) informationsökonomische Merkmale von M-Payment – als exemplarisch ausgewählte betriebswirtschaftliche Betrachtungsperspektiven. Entsprechende Grundprobleme und -fragestellungen sind zwar weitläufig bekannt, häufig bei M-Payment-Systemen aber noch nicht gelöst.

Diskutiert wird hierbei im Folgenden die Endnutzer-, also nicht die Händlerperspektive. Auch sind die oben genannten Proximity M-Payment Lösungen gemeint, die auf die Substitution etablierter Bezahlsysteme wie Bargeld oder Kreditkarten im stationären Handel abzielen – nicht also Remote M-Payment Systeme, die sich an die Abwicklung elektronischer Transaktionen auf dem Smartphone anschließen.

Noch fehlt überzeugender Mehrwert aus Kundensicht

Zur Adoptionsrate stellt Rogers in seinem populären Werk „Diffusion of Innovations“ allgemein fest:

Most of the variance in the rate of adoption of innovations [… ], is explained by five attributes: relative advantage, compatibility, complexity, triability, and observability”. Hierbei geht es um “… characteristics of innovations, as perceived by individuals …[1].

In diesem Satz kommen bereits viele Probleme der Verbreitung von M-Payment-Lösungen zum Ausdruck, die in einem Zusammenhang mit einer langsamen Adoption, d.h. einer schleppenden Übernahme entsprechender innovativer Lösungen durch Endkunden stehen. Existierenden Gewohnheiten und Erfahrungen mit Bezahlvorgängen können nur bedingt übertragen werden, die Anwendung von M-Payment Lösungen ist häufig komplex bzw. für Kunden schwer nachzuvollziehen und bisher auch kaum beobachtbar.

Einzelne Aspekte werden sich mit der Zeit bzw. der weiteren Verbreitung selbst lösen – wenn potenzielle Neukunden andere Kunden bei mobilen Bezahlvorgängen beobachten und hiervon lernen können. Trotzdem müssen Anbieter von M-Payment Lösungen mit solchen Problemen umgehen bzw. diese in ihre Vermarktungskonzepte aktiver integrieren. Hierzu gehört auch die Abkehr von dem bei Proximity M-Payment häufig genannten Kernargument „M-Payment ersetzt Geldbörse“.

Zunächst bietet der Prozess „Geldbörse herausnehmen, Karte ziehen, Karte in Lesegerät, Unterschrift oder PIN eingeben, Karte und Geldbörse wieder einpacken“ zu „Smartphone herausnehmen und anschalten, App aktivieren bzw. an Lesegerät führen, Bezahlvariante auswählen, Zahlung bestätigen oder PIN eingeben, Smartphone wieder einpacken“ aus Endnutzersicht kaum Vorteile.

Potenziale und Gelegenheiten für die Zahlung von Kleinstbeträgen per NFC – bei denen zumindest die App-Auswahl und Autorisierung per PIN entfallen – sind bis auf den häufig genannten Coffee-to-Go oder das ÖPNV-Ticket als Argument für die Massenmarktfähigkeit eher begrenzt geeignet. Auch die Idee, dass sich kurzfristig alle Anbieter von Bezahl-, Kredit- und Kundenkarten auf einen Standard für eine „Wallet“ einigen und allgegenwärtig Akzeptanzstellen geschaffen werden, ist eher visionär gedacht.

Wichtig ist es daher, eine „relative advantage“ bzw. einen konkreten Mehrwert im Vergleich zu existierenden Bezahlvarianten über einen anders gelagerten Zusatznutzen zu vermitteln. Im E-Commerce war beispielsweise für Ebay-Nutzer der Vorteil einer Bezahlung mit Paypal klar erkennbar – die Absicherung gegen Risiken beim Kauf sowie die schnellere Zustellung durch den unmittelbaren Nachweis der Bezahlung gegenüber dem Verkäufer.

Bei Smartphones können sich Vorteile z.B. auch daraus ergeben, dass Bezahltransaktionen und Kontostandsinformationen sowie weitergehende Funktionen direkt bzw. in Echtzeit über das Smartphone am Point-of-Sale bei Bezahlvorgang zugänglich sind.

Anbieter müssen investieren und Startphase überwinden

Ein weiteres Problem bei M-Payment Lösungen sind so genannte Netzeffekte die beispielsweise durch Katz/Shapiro schon in den 1980er Jahren umfassender diskutiert wurden:

There are many products for which the utility a user derives from consumption of the good increases with the number of other agents consuming the good. [2]

Bei der Anwesenheit von Netzeffekten ist also der Nutzen eines Leistungsangebots für den einzelnen Nutzer abhängig von Verbreitung und Nutzung dieses Angebots im Markt. M-Payment-Lösungen sind insbesondere durch anbieterseitig bedingte indirekte Netzeffekte gekennzeichnet. So ist grundsätzlich davon auszugehen, dass abhängig von der Nutzerzahl eines M-Payment-Systems z.B. auch die Anzahl der Akzeptanzstellen steigen wird.

Umso größer die Zahl der Nutzer, desto attraktiver und wichtiger wird es nämlich für Händler, entsprechende Bezahlsysteme zu akzeptieren und ggf. auch in die Bereitstellung notwendiger Infrastrukturen und sonstige Anwendungsvoraussetzungen zu investieren. Problematisch ist aber bei solchen Netzeffekten die Überwindung der Startphase. Hier ist der Nutzen für den Einzelnen aufgrund der fehlenden Verbreitung sehr gering und bietet wenige Anreize, einem solchen System beizutreten – gleiches gilt aus Händlersicht.

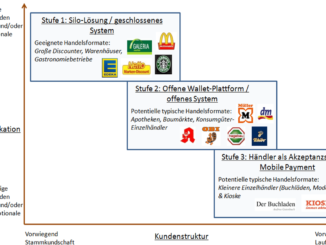

Vor diesem Hintergrund ist es eher unrealistisch, dass sich zumindest im Bereich des Proximity M-Payments ein Anbieter etabliert, der bisher keinen Zugriff auf die Akzeptanzstellen hat. Darüber hinaus sind umfassende Investments notwendig, um entsprechende Akzeptanzstellen technisch und auch prozessual auf diese Bezahlvorgänge vorzubereiten bzw. müssen Zahlungssystemanbieter, Endgerätehersteller und der stationäre Handel in Vorleistung treten.

Somit sind Impulse für (Proximity) M-Payment-Lösungen eher von großen, etablierten Endgeräteherstellern, Zahlungssystembetreibern und Handelsketten zu erwarten oder von anderen Unternehmen, die eine große Kundenbasis für solche Lösungen mobilisieren können. Lösungen von kleineren Anbietern dürften sich eher in Nischen positionieren oder nicht über das Pilotstadium hinauskommen – auch wenn diese technisch überzeugen können.

Kundenunsicherheit nicht durch Technik zu überwinden

Ein letztes Problem bisheriger Vermarktungsansätze wird deutlich, wenn die informationsökonomischen Merkmale von M-Payment-Lösungen betrachtet werden. Eine solche Betrachtung zielt auf die Informationsdefizite von Kunden zur Beurteilung von Leistungs- und Qualitätsmerkmalen von Leistungsangeboten ab. Zur Kategorisierung können in Anlehnung an Adler Such-, Erfahrungs- und Vertrauenseigenschaften von Leistungsangeboten betrachtet werden [3].

Während Sucheigenschaften bereits vor der Nutzung von Kunden zu bewerten sind, ist das bei Erfahrungseigenschaften erst nach der erstmaligen Nutzung durchführbar. Bei Vertrauenseigenschaften ist dem Kunden die Bewertung auch nach einem Kauf bzw. nach einer Nutzung selbst nicht möglich – er muss hier letztendlich dem Anbieter vertrauen.

Der Anteil dieser Merkmale bei einem Leistungsangebot hat auch Auswirkungen auf dessen Vermarktung und zwar dahingehend, welche Strategien anbieterseitig notwendig sind, um die Informationsdefizite und die daraus resultierende Unsicherheit bei Kunden zu reduzieren. Bei Sucheigenschaften sind beispielsweise die Kunden bei der Informationsbeschaffung zu unterstützen und müssen Bewertungs- und Vergleichsmöglichkeiten zu den Produkteigenschaften verfügbar gemacht werden.

Bei Erfahrungs- und Vertrauenseigenschaften helfen hingegen solche Informationen nicht, die Unsicherheit zu reduzieren. Vielmehr sind so genannte Informationssubstitute erforderlich, die aus Kundensicht dann die Bewertung einzelner Produktmerkmale ersetzen. Bei Erfahrungseigenschaften können das Garantien oder Produktmarken sein, die geeignete Qualitätssignale vermitteln. Bei Vertrauenseigenschaften sind dies dagegen leistungs- bzw. produktübergreifende Unternehmensmarken, Unternehmensreputation oder auch Gütesiegel etc., mit denen Vertrauen in das Leistungsangebot gestiftet werden kann.

M-Payment Systeme sind typischerweise durch einen hohen Anteil von Vertrauens- und Erfahrugnsguteigenschaften gekennzeichnet. Für den einzelnen Nutzer ist es kaum nachvollzieh- oder auch beurteilbar, wie sicher beispielsweise eine Bezahlung abgewickelt wurde. Vor diesem Hintergrund ist es geradezu widersinnig, dass sich Anbieter von M-Payment-Lösungen immer neue und unbekannte Namen für ihre Lösungen einfallen lassen bzw. für den Kunden häufig erst beim zweiten Blick erkennbar ist, welche Unternehmen sich hinter einer Lösung verbergen. Auch erscheint es vor diesem Hintergrund wenig erfolgversprechend, durch die Benennung technischer Merkmale und Argumente die Vorteile und Sicherheit einer M-Payment-Lösung transportieren zu wollen.

Markt braucht neue Impulse und starke Player

Wenn hier die etablierten Zahlungssystembetreiber zögern, die über eine gute Reputations- und Vertrauensposition verfügen, kann dies auch Raum für Anbieter mit einer bei Endkunden erfolgreich etablierten Marke und geeignet großer Kundenbasis aus anderen Bereichen schaffen, sich in diesem Markt zu positionieren.

Unklar bleibt aber, warum hier geeignet positionierte Unternehmen scheinbar noch etwas zögern, engagierter in den M-Payment Markt einzutreten. Ursachen dürften technische und regulatorische, aber auch wirtschaftlichte Argumente sein. Insbesondere für die großen Kreditkartengesellschaften wird es in der aktuellen Situation wenig attraktiv erscheinen, umfassender in die Aufrüstung der Akzeptanzstellen am Point-of-Sales zu investieren und dann mitunter als Auswahloption in der „Wallet“ eines anderen Unternehmens zu verschwinden. Hier ist sicherlich Zurückhaltung und die Konzentration auf die Ausschöpfung existierender Geschäftsmodelle verständlich, bevor eine Aufrüstung im Rahmen der reglären Investitionszylken weiter voranschreitet.

Wenn nicht aus anderer Richtung neue Impulse in den Markt getragen werden und die zuvor genannten Aspekte in den Vermarktungsansätzen umfassender Berücksichtigung finden, wird noch einige Zeit vergehen, bis sich M-Payment-Lösungen erfolgreich und allgegenwärtig am Point-of-Sale im Massenmarkt etablieren und die Geldbörse auch nur ansatzweise „ersetzen“ werden.

Trotz seiner Länge kann dieser Beitrag auch keine Antworten oder Musterlösungen zur Etablierung erfolgreicher M-Payment Lösungen geben. Vielleicht hat er aber für den ein oder anderen Impulse geliefert, sich mit verschiedenen eher theoretischen Konzepten auseinanderzusetzen und bietet somit den Anreiz, nicht nur in Marktstudien oder Infografiken, sondern auch einmal im einschlägigen betriebswirtschaftlichen Schrifttum nach Lösungsansätzen zu suchen.

Quellen und weiterführende Literatur:

[1] Rogers, E.M. (2003):

Diffusion of Innovations, 5. Aufl. New York: Free Press.

[2] Katz, M.L./Shapiro, C. (1985):

Network externalties, competition, and compatibility.

In American Economic Review, 75: 414-440.

[3] Adler, J. (1998):

Eine informationsökonomische Perspektive des Kaufverhaltens.

In: Wirtschaftswissenschaftliches Studium, 27: 341-347.

Kommentar hinterlassen